分类: IT职场

2018-02-08 06:45:01

上一篇《IT人士如何避免中年危机?》得到了很多关注,留言赞赏也创了本公众号(cloudman6)的记录。

这个结果既在意料之中,也在意料之外。

意料之中是因为这确实是个能够引发共鸣的话题。每个人的职业生涯有40多年,总会有低谷,总会遭遇风雨,只有未雨绸缪,提前做准备才能从容应对。

意料之外是因为作为一个 IT 工程师,我没学过专业的投资理论,也没有傲人的投资成就,只是喜欢多了解世界,求知欲稍强,多些好奇心而已。

写这篇文章,源于前段时间 IT 圈子发生了几件不幸的事情,自己也有了些危机感,不免也开始重新思考和规划人生。再加上最近参加了一个培训(待会儿细说),有感而发,也算是这段时间思考和行动的总结。

投资本来是一个非常私人的事,但如果能给大家一点点启发,我认为也是有意义的。

还是先简单总结一下上篇文章我们推理出的几个结论:

1. 投资对每个人都很重要。

2. 股票是很好的价值投资标的。

3. 中国股市适合价值投资。

4. 价值投资方法论:

找到优质的公司

在它股价合理或低估的时候买入

耐心等待其升值

今天我们就来详细讨论如何实践这个方法论。

上周末,我参加了一个培训,超级数字力,学费 13998,课程内容是教你:

通过上市公司的财务报表判断企业的经营状况。

根据财务数据推算上市公司股价的合理区间。

看,这是不是正好可以用来实践价值投资方法论?

先找出好公司,在合理的价位买入,在适当的时候卖出。

不过先别激动,这个课程我其实一年前就知道了,等到一年后才报名参加是有原因的。

课程价格不是重点,虽然 13998 很贵,但如果真的是干货,有效果,这个价格可以接受。

关键是如何判断课程的价值。我采取的策略是 多维度考察。

首先这个课程是在我经常关注的一个知识型社群发布的,社群中的人大部分素质都很高,属于终身学习者,经常原创一些高质量的文章,也都是 得到 的付费用户。我购买过社群的几个收费课程,都还不错,从这点看,课程质量应该有保证。(如果想知道是哪个社群,可公众号回复 社群 )

但毕竟 13998 不是小数,我还需要再等等。等什么呢?

等吃过螃蟹的人的反馈。

课程从 2017 年开始,每个月开一次,每次结束后都有人发文章分享,都是收获满满,物有所值,极力推荐。每多看到一篇分享,就增加了我对这门课的一分信心。毕竟我也希望真的有一门价值投资的实操课程。最终让我下定决心的是12月3号我信任的一个人参加培训后也推荐了这门课。

接下来就是马上报名,不过12月份的课程已经报满,只好报了今年1月底的。

等待了将近两个月,上周末终于参加了这个为期两天的特训。

感受只有一个字:超值!

接下来我给大家介绍一下课程的具体内容。

财务报表是上市公司经营的成绩单,通过财报可以判断出公司的基本面。

等一下,你可能会问:

财务报表可信吗?

那不是会计做出来的吗?

能反应企业的真实情况吗?

财报不是可以作假吗?

很好,能提出这些问题说明你是个能独立思考的人。

刚一上课老师就做出了解答。

年报必须经过正规会计师事务所审计,考虑到会计师事务所违规成本太高,所以 年报的可信度很高 。而月报、季报和半年报不要求审计,所以仅供参考。

财报有三张:利润表、资产负债表和现金流量表。

其中利润表最容易作假,即使有审计也很难发现。

但现金流量表很难作假,而且这张表最重要,巴菲特也最看重这张表。一定要 三张表一起看,通过交叉验证,能够分析出企业的真实情况。

巴菲特会看 连续5年 的财报,从中找出能够稳定获利的优秀企业。

所以:通过财报能够挑选出优质企业。

那具体要如何做呢?

从现金流量、营运能力、盈利能力、财务结构、偿债能力五个关键维度综合衡量一家企业。

衡量有一套具体的操作方法,比如现金流量要看现金流量比率、现金流量允当比率、现金再投资比率是否满足 >100/100/10,如果不满足也不能立即判断现金流不好,需要再考察现金占总资产的比率是否 >10%,以及企业是否天天收现金(应收款项周转天数<15)。

因为涉及到具体的会计科目,细节就不在这里展开了,大家只需要知道根据财报数据从五个维度对企业进行打分,最后综合得分高的就是好企业。

通过这个方法真的能找到好企业吗?

课程中有个实战环节,老师给我们每个小组发了100多份财报,让我们用学到的方法从中筛选出自己认为最好的公司。由于财报上没有标注企业的名称,我们唯一能做的就是通过财报数据做判断。我们每人分别看10份财报,然后挑选出最好的一份,然后将这一份与别人挑出的两两PK,最终选出本组最好的一份。

最后老师汇总了各组挑出的财报并揭晓答案,一共六家来自不同行业的上市公司入围:生物股份、承德露露、五粮液、恒瑞医药、老板电器和海天味业。

老师发的财报都是截止到2016的年报。如果在2017年初我们通过这些财报挑出了这么一个投资组合并买入,到2017年底一年收益能有多少?下面是我算出的结果:

可以看到,除了承德露露表现不佳,其余股票都远远跑赢大盘,五粮液的收益甚至达到了 137.8%

要知道,这些股票只是我们在半个小时内完全通过看财报从100多家公司中 盲选 出来的。当时所有人都有一个想法:要是在2017年初就参加了这个培训该有多好!

不过更重要的是:

我们已经掌握了挑选优质企业的方法。

按照价值投资方法论,现在可以进入第二步了:

在股价合理或低估的时候买入

老师给大家看了一张财报,五个维度都堪称完美,可以说是极品中的极品,这家公司就是 — 贵州茅台。

作为中国的股王,贵州茅台的股价已经 700 多了,能买吗?

公司无疑是极好的,但是不是好股票呢?

请记住好股票的定义:

好股票是股价合理或被低估的好公司的股票。

能不能买还得计算一下股价的合理区间。

公式如下:

(如果想查看A股其他股票的估值区间,可公众号回复 估值区间 )

这个公式是推导出来的,具体过程就不展开了。可以看到,茅台股价的合理区间在【179.89 - 539.66】,这个价格是通过2016年的财报计算出来的,2017年初只有327块,当时的价格是不贵的,不过现在看已经很高了。再次感慨,如果是2017年初参加的培训……

当然,不是说茅台就不能再涨了。

但是,作为一名合格的价值投资者,我们追求的是长期的、稳定的投资回报,一定要选择价格合理的股票。也就是巴菲特常说的:

要有足够的安全边际。

买什么和什么时候买我们现在都知道了,那么接下来的问题是:什么时候卖?

其实也不难。

这里回答两个常见问题。

Q:在持股过程中,股价跌了怎么办?

A:股价的短期走势是无法预测的。

请记住,我们进行的是价值投资,投资逻辑是好公司的价值最终会反映到股价上。我们投资的周期都是以年为单位。价值投资策略不适合炒短线。Q:如果遇到股灾怎么办?死扛吗?

A:股灾之前大概率都已经获利丰厚,在股票大幅升值的时候我们会降低持仓成本,锁定利润(具体方法下回分解)。而且当大势企稳后,价值最先回归的都是优质企业。

好了,到这里,我觉得已经把价值投资的具体实操方法讨论清楚了。

找到优质的公司

在它股价合理或低估的时候买入

耐心等待其升值

对于我,接下来要做的是下面这几件事情:

目前上市公司2017年财报还没出来(要到4月份),可以先通过2016年的财报筛选出优质企业,并计算合理股价区间。

等2017年财报出来后,进行二次筛选,挑选出好股票(请重温前面好股票的定义)。

分批进行买入。

专注本行和个人成长,做时间的朋友。

如果你也希望实践价值投资,可以做下面这几件事情:

报名参加 超级数字力 培训。不过听老师说,由于年龄大了,可能再在大陆(老师来自宝岛)开一到两期班就不办了。

买本老师的《五大关键数字力》,与培训内容一样,不过很遗憾,目前亚马逊上缺货。希望你有渠道自己搞到。

如果上面两个办法都不行,那你只能看我现学现卖了。

2017年的财报出来后我会陆续在公众号里公布自己挑选出来的好公司和好股票,并给出理由。同时,我还会公开自己的投资过程。

这样做的目的并不是要你跟我一起投资,因为这套方法我也是第一次用。这样做只是为了践行下面这个理念:

知道了一个道理,理解了,认可了,就要用行动去实践。

这次培训让我学会了如何看财务报表。

有了这些财务知识,就能判断一家公司的基本面,从而挑选出绩优股。

即便是不买股票,看懂财报也有很多好处。

比如你有一家公司,上游有买你产品的公司A,下游有给你供货的公司B。经营过程中,你一定会担心A公司能否及时支付货款;你也会关注B公司的运营能力是否能够及时给你供货。而这些,都可以从财报中看出端倪。

看懂财报能帮你挑选业务伙伴。

再举一个例子,现在处于风口浪尖上的乐视。

2017年4月20号乐视CEO在致股东的信中有这么一段话:

六年前,乐视网初登创业板,依靠版权内容和会员付费的创新模式,年营业收入达2.3亿元。如今,公司构建了互联网及云、内容、大屏三大子生态,实现年营收超200亿元,市值超过600亿。

年营收 对应利润表中 营业收入 这个会计科目。下面是乐视历年利润表的对比数据:

确实有220亿,而且相比上一年提升了69%!

按照正常逻辑,大部分人都应该觉得乐视2016年挣了不少钱啊,是好公司!

但是,还记得吗?我们前面说过:利润表是最容易造价的!

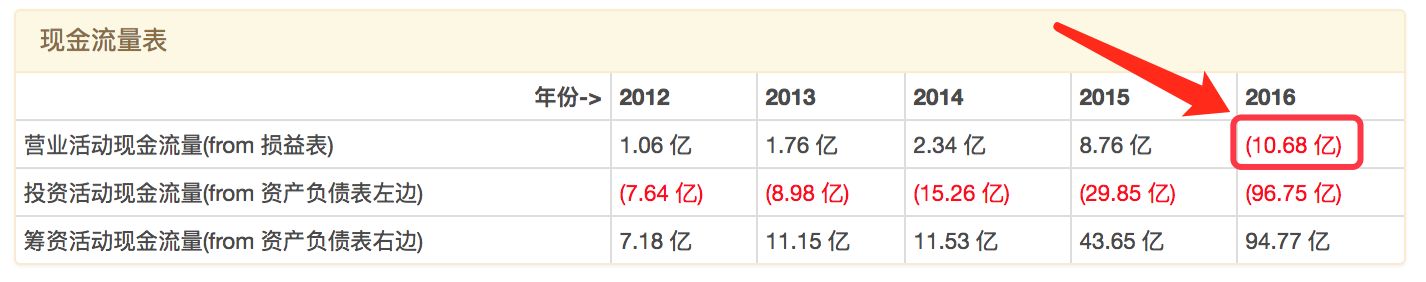

到底有没有挣到钱,要看现金流量表。

营业活动现金流量是 -10.68亿!

什么意思?在营业额相比上一年增加了90个亿的情况下,现金流却是负的!而且比上年还少了19个亿(10.68+8.76)。用一个词形容就是 入不敷出。如果不能获得持续融资,随时可能会因现金枯竭而破产。

虽然我们不能确定乐视是否在报表上动了手脚,但至少可以判断出乐视的经营状况其实并不乐观,并不像它的CEO说的那么好。

如果看得懂财报,就不会对乐视目前的情况感到惊讶了。

懂财报能提高看待事物的洞察力。

正如在上一篇文章谈到的,投资分两种:

投资股票、期货、现货、黄金这类常见投资品种。

投资自己。

这次培训完美地兼顾了这两种投资,所以才会觉得 超值!

下一篇我想跟大家谈另一个很重要的问题:如何做资产配置?